編者按:2020年4月30日,中國證監會與國家發展改革委聯合發布《關于推進基礎設施領域不動產投資信托基金(REITs)試點相關工作的通知》,標志著境內基礎設施領域公募REITs試點正式起步。近期上交所、深交所公開募集基礎設施證券投資基金(REITs)首批項目均已募集成立并正式上市,我國基礎設施公募REITs試點邁進了關鍵的一步。作為公募基金行業里程碑式的一個大事件,我們特地整理制作基礎設施公募REITs全攻略,下面一起來學習了解吧!

基礎設施公募REITs全攻略之一|基礎設施公募REITs介紹

一、基礎設施公募REITs定義

我國公開募集基礎設施證券投資基金(以下簡稱基礎設施公募REITs)是指依法向社會投資者公開募集資金形成基金財產,通過基礎設施資產支持證券等特殊目的載體持有基礎設施項目,由基金管理人等主動管理運營上述基礎設施項目,并將產生的絕大部分收益分配給投資者的標準化金融產品。按照規定,我國基礎設施公募REITs在證券交易所上市交易。

基礎設施資產支持證券是指依據《證券公司及基金管理公司子公司資產證券化業務管理規定》等有關規定,以基礎設施項目產生的現金流為償付來源,以基礎設施資產支持專項計劃為載體,向投資者發行的代表基礎設施財產或財產權益份額的有價證券。基礎設施項目主要包括倉儲物流,收費公路、機場港口等交通設施,水電氣熱等市政設施,污染治理、信息網絡、產業園區等其他基礎設施。

二、基礎設施REITs意義

基礎設施公募REITs是國際通行的配置資產,具有流動性較高、收益相對穩定、安全性較強等特點,能有效盤活存量資產,填補當前金融產品空白,拓寬社會資本投資渠道,提升直接融資比重,增強資本市場服務實體經濟質效。短期看有利于廣泛籌集項目資本金,降低債務風險,是穩投資、補短板的有效政策工具;長期看有利于完善儲蓄轉化投資機制,降低實體經濟杠桿,推動基礎設施投融資市場化、規范化健康發展。

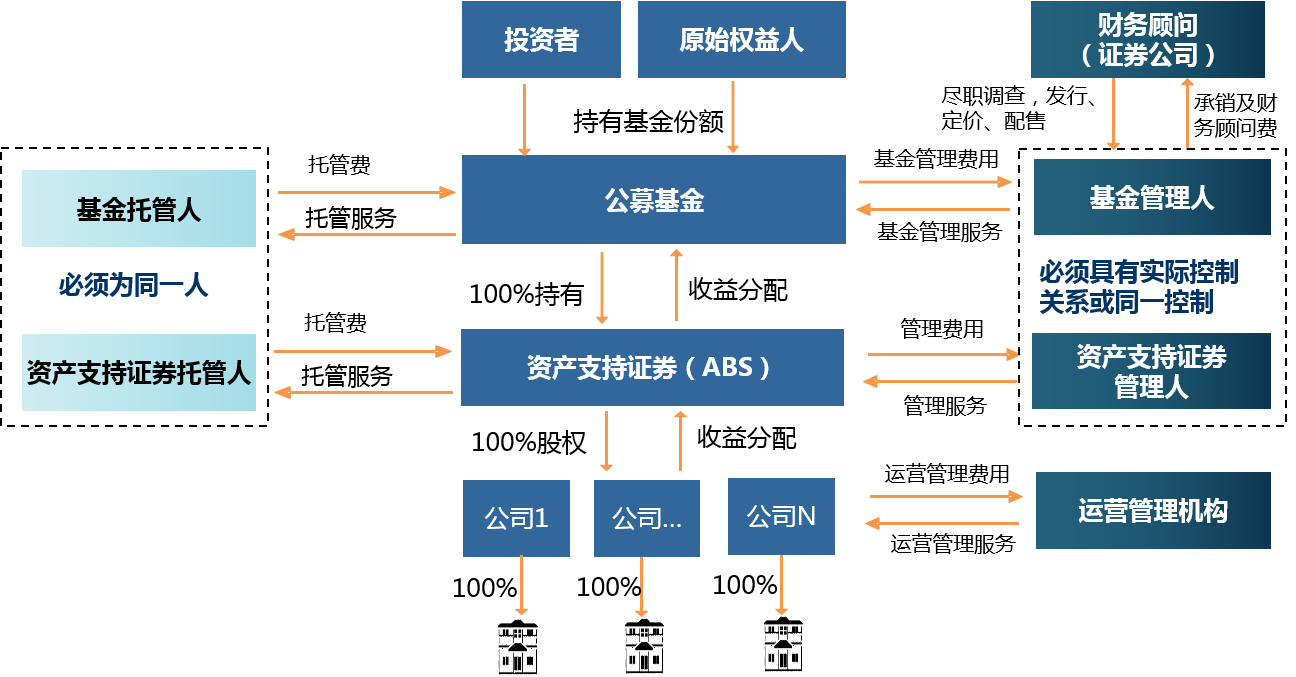

三、基礎設施公募REITs架構特點

一是80%以上基金資產投資于基礎設施資產支持證券,并持有其全部份額;基金通過基礎設施資產支持證券持有基礎設施項目公司全部股權;

二是基金通過資產支持證券和項目公司等特殊目的載體取得基礎設施項目完全所有權或經營權利;

三是基金管理人主動運營管理基礎設施項目,以獲取基礎設施項目租金、收費等穩定現金流為主要目的;

四是采取封閉式運作,收益分配比例不低于合并后基金年度可供分配金額的90%。

基礎設施公募REITs示例圖

四、基礎設施公募REITs產品特點

基礎設施公募REITs是并列于股票、債券、基金和衍生品的證券品種,產品具備以下特點:

一是公募REITs可盤活存量資產,提升基礎設施資產估值,獲得流動性溢價,同時提供增量投資資金,改善負債水平,降低企業杠桿率,助力企業“輕資產”運營模式轉型,更好地推動資本市場服務實體經濟;

二是公募REITs產品將90%的基金年度可分配利潤用于分配,高比例分紅,同時由于基礎設施項目權屬清晰,現金流持續、穩定,投資回報良好,填補了當前金融產品的空白,豐富了投資品種,便利投資者投資于流動性較弱的基礎設施項目;

三是公募REITs產品規則透明健全,比照公開發行證券比照公開發行證券要求建立上市審查制度,制定了完備的發售、上市、交易、收購、信息披露、退市等具體業務規則。基礎設施項目可借助資本市場公開、透明機制,通過資本市場融資,引導金融資金參與實體項目建設,實現高質量發展。

五、基礎設施公募REITs的主要收益來源是什么?

基礎設施公募REITs收益依賴于基礎設施項目運營產生的收益,主要影響因素包括基礎設施項目所屬行業的平均收益水平、項目自身的運營情況等方面。

六、基礎設施公募REITs與股票有何不同?

不同于股票,公募REITs具有以下特點:

首先,公募REITs市場波動相對較小。公募REITs底層資產主要為成熟優質、運營穩定的基礎設施項目,現金流預期相對明確,單位價值波動性原則上相對有限。

其次,公募REITs收益的增長空間相對有限。從物業運營角度看,出現物業收入大幅增長或維持持續性高增長的可能性較小。

在此基礎上,公募REITs具有較高的分紅比例。公募REITs設有強制分紅比例,收益分配比例不低于合并后基金年度可供分配收益的90%,收益分配機制相較股票更為嚴格。

七、基礎設施公募REITs與債券有何不同

一方面,公募REITs沒有固定利息回報,其收益主要依靠資本本身的現金流產生能力,以及資產增值帶來的份額價值提升預期,會有一定的變動。

另一方面,公募REITs本息沒有主體信用擔保,依賴于資產本身的運營。因此,受基金管理人及資產運營管理機構能力的影響,存在由于運營等因素造成單位價值下跌的風險。

八、基礎設施公募REITs與公募基金有何不同

不同于普通公募基金,公募REITs具有以下特點:

一是資金投向不同。公募REITs產品以擁有持續、穩定經營現金流的一個或數個基礎設施項目作為底層基礎資產,而普通公募基金主要投資標的為分散化配置的股票、債券等。

二是收益來源不同。公募REITs收益來源主要為底層資產經營收益和物業資產增值收益,而普通主動型公募基金除股息、利息收益外,還包括通過靈活調整投資組合獲取的資本利得,指數型公募基金的收益情況則取決于指數表現。

三是產品定位不同。公募REITs借助發行人、管理人在基礎設施項目運營及投資管理領域的專業優勢及資源積累,通過運營維護基礎設施項目,來獲得基金價值不斷提升,而普通主動型公募基金主要依靠公募基金管理人的主動投資能力,通過靈活配置資產,實現投資收益。

|

關閉本頁 打印本頁 |